以太坊期货兴趣激增至19个月高点,但价格表现不佳

近期以太坊期货市场显示出显著的活跃迹象,开放兴趣达到了19个月以来的最高点。这一现象表明,尽管市场兴趣增加,但这并不必然指向一个看涨的市场趋势。从7月31日至8月2日,以太坊价格经历了一次重大调整,价格测试了3000美元的支撑位,这是自7月8日以来的首次。在此期间,整体加密货币市场下跌了6.8%,而以太坊的跌幅更为显著。

对冲与投机:期货市场的混合信号

虽然期货市场的开放兴趣激增通常反映出机构投资者的关注,这种兴趣的增加并不直接代表市场情绪的乐观。期货合约的开放兴趣是衡量杠杆需求的一个指标,但市场上的买卖双方总是相匹配的。因此,开放兴趣的增加本身并不能完全预示市场将向好。

以太坊ETF和市场资金流向

以太坊价格的部分下跌可以归咎于新推出的以太坊交易所交易基金(ETF)的净资金流入不足。虽然BlackRock的iShares以太坊信托和Fidelity以太坊基金吸引了一些资金流入,但这些被Grayscale以太坊信托的资金流出所抵消。

杠杆清算与市场反应

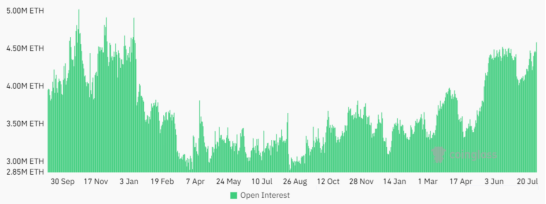

当以太坊价格跌破3000美元时,引发了1.41亿美元的杠杆长仓清算,这一行为在48小时内进一步加剧了价格调整。尽管如此,这并没有阻止新的交易者进入市场,他们可能是押注于以太坊价格的上涨或下跌。结果,以太坊期货的总开放兴趣在一周内增长了5%,达到了460万ETH,这是自2023年1月以来的最高水平。

期货合约定价与市场预期

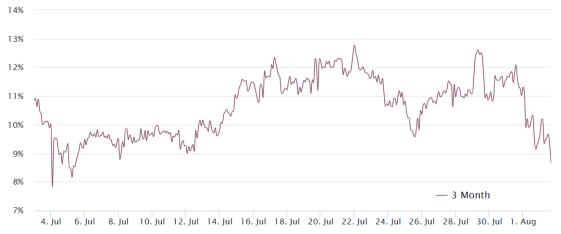

要了解市场是否预期买家会增加杠杆,可以观察以太坊期货月度合约的定价方式。在中性市场中,这些衍生品通常应高于常规现货交易所的价格5%到10%,以补偿更长的结算期。因此,如果交易者变得看跌,这一溢价指标可能会下降。

零售投资者的杠杆需求与市场趋势

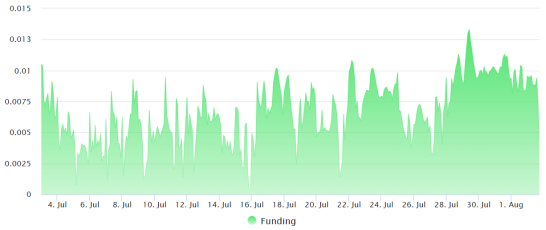

考察以太坊期货的永续合约资金费率有助于评估零售交易者对杠杆的需求。与月度合约不同,这些工具因结算时间短而通常与现货价格保持一致。在中性市场环境中,每八小时的资金费率应在零到0.016%之间,相当于每月1.3%。这表明,在预期不明朗的市场中,零售交易者并未大量依赖过度杠杆。

目前以太坊期货开放兴趣的增长主要可能是由于市场参与者采用现金与携带交易策略,这是一种中性的套利策略。投资者通过出售期货合约来捕捉溢价,同时购买现货或ETF来对冲风险。根据以太坊衍生品市场的指标,目前尚无迹象显示交易者预计短期内会有价格大幅上涨。